Na Parte 1 deste trabalho foram abordados os tópicos iniciais que continham as principais motivações de se estruturar um processo de análise de rentabilidade de clientes a partir do custo de servir e a descrição de uma metodologia de desenvolvimento, implantação e manutenção deste processo.

Na Parte 2 será discutida com maior detalhe as etapas de análise dos resultados e elaboração dos planos de ação. Exemplos de quais podem ser os drivers de análise e como a empresa deve interpretar e desdobrar os resultados obtidos em planos de ação e estratégias visando o aumento de lucratividade. Além disso, uma conclusão sobre todo o trabalho também é colocada para deixar claro os benefícios e cuidados que se deve ter ao implementar um processo desse tipo.

PARTE 2

ANÁLISE DOS RESULTADOS

A finalidade da análise da rentabilidade dos clientes é ter calculado qual lucratividade que a empresa tem com cada um deles e a partir disso tomar decisões que possibilitem a alavancagem dos objetivos estratégicos da companhia (redução de custos, aumento de nível de serviço, etc).

Em estudos já realizados sobre o assunto, são citados exemplos em que clientes que representavam grande parte do volume vendido pela empresa tinham rentabilidade negativa. Ou seja, a estrutura de vendas, marketing, logística e administrativa disponibilizada para servir o cliente (normalmente alta, pois ele é responsável por uma grande receita) não estava sendo compensada pelo retorno financeiro que o ele trazia, mesmo tendo uma representatividade alta em volume.

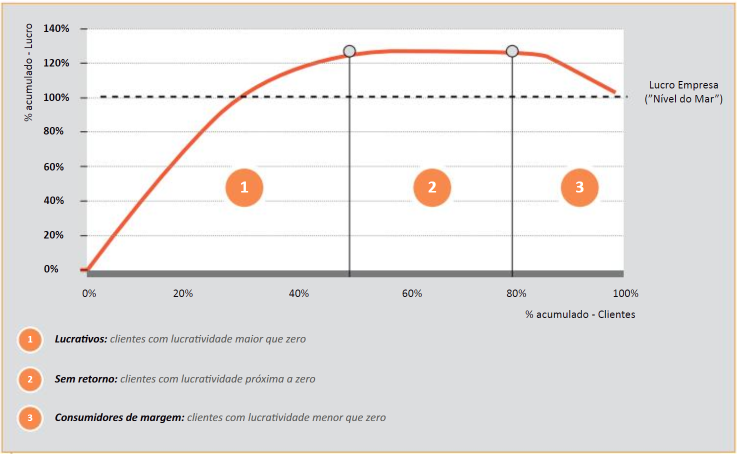

A Figura 4 mostra uma das principais análises que devem ser realizadas após a mensuração da rentabilidade por cliente. Conhecida como “Curva da Baleia”, o gráfico permite identificar claramente que no portfólio da empresa existem basicamente três tipos de clientes: os lucrativos, os que não trazem retorno e os consumidores de margem.

Figura 4 – Análise da “curva da baleia”

Estudos realizados sobre o assunto indicam que tipicamente, cerca de 20% dos clientes geram de 150% a 300% de lucro, 70% estão em uma região de praticamente lucro zero e 10% deles reduzem de 50% até 200% da lucratividade da empresa e levam a curva para o seu “Nível do Mar”. A diferença entre o ponto máximo da curva e o “nível do mar” corresponde ao quanto, teoricamente, pode-se conquistar de margem.

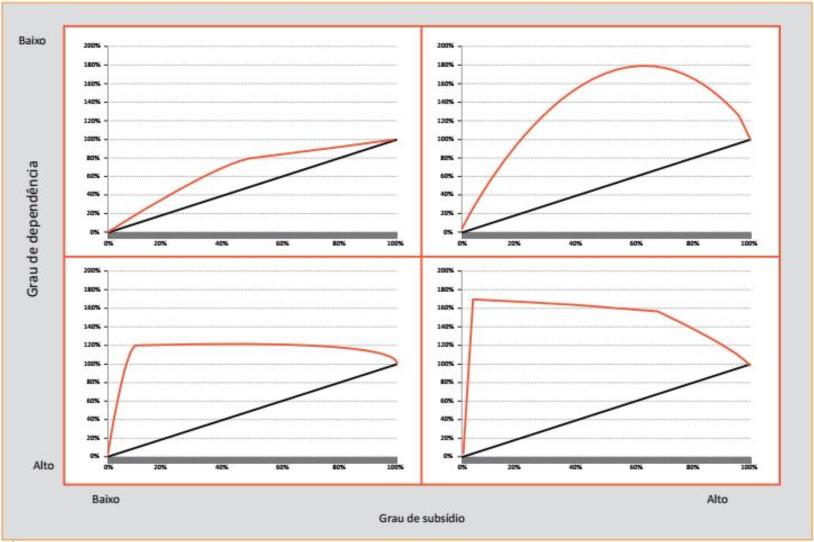

Após construir a “curva da baleia”, e analisar a quantidade de clientes por nível de rentabilidade, é importante analisar também o formato da curva. Isso porque, dependendo deste formato a empresa pode estar apresentando um nível de risco maior o menor em relação tanto à dependência que ela tem de poucos clientes, quanto ao tamanho da margem que está sendo perdida e está subsidiada por aqueles rentáveis. A Figura 5 busca analisar os diferentes perfis de curva.

Figura 5 – Perfis da curva da baleia em relação ao grau de dependência e de subsídio dos clientes

O grau de dependência é maior quão mais próximo o ponto máximo da curva for do eixo Y. Ou seja, a empresa tem poucos clientes rentáveis no seu portfólio. Por outro lado, o grau de subsídio é maior quanto mais afastado o ponto de máximo for distante em relação ao “nível do mar” (rentabilidade = 100%).

Entendendo essas premissas, a primeira situação, em que o grau de dependência e grau de subsídio dos clientes são baixos, é a que configura um melhor cenário para uma empresa. Isso porque, ela tem um portfólio bem distribuído que de forma geral trazem rentabilidade para o negócio. É um perfil de curva raro de ser encontrado nos estudos que já foram realizados sobre o assunto, porém é um cenário a ser perseguido.

A segunda situação, em que o grau de dependência é baixo, porém o grau de subsídio é alto, traduz um cenário em que a empresa não apresenta um risco tão elevado na medida em que tem uma base elevada de clientes rentáveis. Entretanto, o fato de carregar uma base pequena de clientes com rentabilidade bastante negativa faz com que a sua lucratividade final seja consideravelmente reduzida. Neste caso, a empresa precisa compreender o porquê de alguns poucos apresentarem uma rentabilidade bastante negativa.

A terceira situação, em que o grau de dependência é alto, porém o grau de subsídio é baixo, também não traduz um cenário de elevados riscos, pois apesar do seu portfólio de clientes rentáveis ser relativamente concentrado, os outros acabam não tendo uma rentabilidade negativa muito alta e não prejudicam tanto a rentabilidade final da empresa. Nesta situação, é preciso estar sempre em alerta para manter o relacionamento com seus clientes rentáveis e buscar formas de melhorar a eficiência e reduzir os custos para o portfólio daqueles pouco rentáveis ou com rentabilidade negativa pequena.

A quarta situação é a que apresenta maiores riscos. Nela, tanto o grau de dependência quanto o de subsídio são altos. Ou seja, a empresa possui poucos clientes com rentabilidade positiva, porém essas rentabilidades são muito elevadas e possui muitos com rentabilidade negativa, porém essas rentabilidades são muito baixas. Esse é um cenário bastante complexo, pois é preciso atuar diretamente tanto na manutenção e melhoria do relacionamento com os clientes que são rentáveis quanto no estudo detalhado do por que possui clientes com rentabilidade negativa elevada. O ideal é que nesse caso a empresa busque balancear mais seu portfólio de forma a diluir seus riscos.

Após diagnosticar em qual situação de risco a companhia se encontra a partir da interpretação da “curva da baleia”, é importante começar a entender quais são os principais drivers que direcionam um cliente para uma rentabilidade positiva ou negativa.

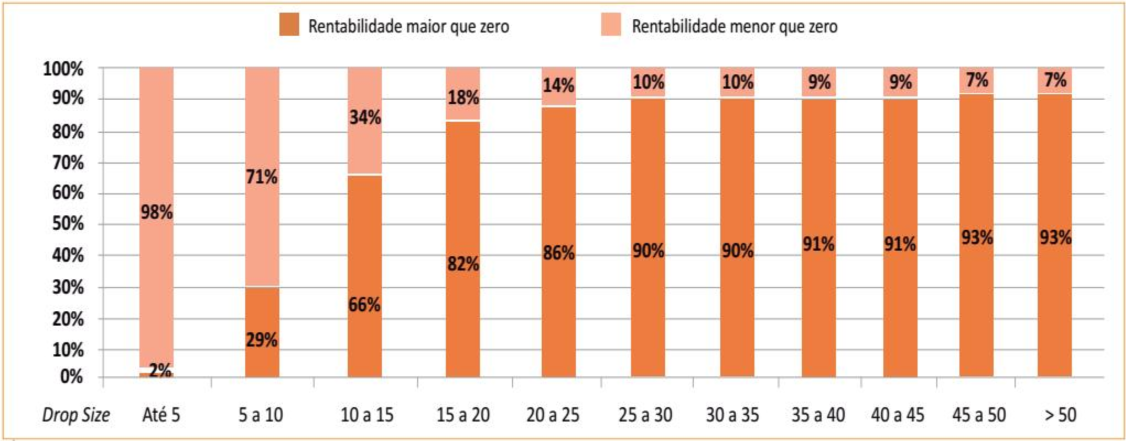

Uma importante variável é o tamanho do pedido médio do cliente (drop size), que muitas das vezes é balizado pela regra existente de pedido mínimo. Sua análise pode trazer boas respostas na medida em que geralmente há uma infraestrutura existente para atendimento do cliente, que em certos casos não consegue ser diluída pelo tamanho do pedido que é realizado pelo mesmo.

Por exemplo, em alguns casos, para realizar a distribuição dos produtos aos seus clientes a empresa precisa fazer todo o processo de roteirização, paletização, separação, montagem da carga e entrega ao ponto de venda, independentemente do tamanho do pedido. Caso este seja muito pequeno e o retorno financeiro que irá levar para empresa não compense os custos, o cliente terá rentabilidade negativa. A Figura 6 demostra um exemplo da interferência do tamanho do drop size médio na rentabilidade dos clientes.

Figura 6 – Análise do drop size versus rentabilidade dos clientes

Como pode ser observado nesse exemplo, o tamanho do pedido médio dos clientes está bastante relacionado com o fato de ele ser rentável ou não. A maior parte dos clientes que tiveram um pedido médio de até 10 caixas apresentou rentabilidade negativa. Na medida em que o tamanho do pedido médio foi aumentando, a receita por pedido é maior, porém não há um incremento nos custos fixos de servir, tornando os pedidos e, consequentemente, os mais rentáveis.

É importante observar também que há um percentual de clientes que, apesar de terem um pedido médio baixo, apresentaram rentabilidade positiva. Por outro lado, houve também situações onde o pedido médio foi alto e mesmo assim o cliente não foi rentável. Nesses casos é fundamental se analisar com um nível de detalhe maior os custos que geraram esses resultados e traçar planos para melhorar a lucratividade da empresa. Outros drivers podem estar interferindo para esse resultado fora do padrão.

Outra variável que pode afetar a rentabilidade é o mix de produtos pedido. Dentro do portfólio da empresa é comum existirem produtos com margens maiores ou menores. Pedidos onde prevalecem produtos premium, que trazem uma elevada receita e não estão associados a muitos custos, afetam diretamente a rentabilidade dos clientes.

Sendo assim, uma análise importante a se fazer é qual o mix de produtos de cada um dos clientes e verificar se, no caso daqueles com rentabilidade negativa, a cesta de produtos é a mais adequada. A análise do portfólio de produtos também pode ser realizada utilizando a mesma metodologia de rentabilidade por cliente, porém com a visão produto. Esse tipo de análise pode apoiar bastante a decisão de inclusão ou exclusão de produtos no portfólio.

Outra variável vinculada à área comercial são os descontos, bonificações e ações comercias realizados para alavancar as vendas. Para buscar aumentar o volume nos clientes, evitar penetração da concorrência no ponto de venda e até desenvolver clientes estratégicos, as empresas acabam aplicando uma série de iniciativas comerciais para atingir esses objetivos. Porém, em certos casos, todo esse esforço não trás o retorno financeiro esperado. Por isso, é fundamental quantificar esses valores para entender se essas ações devem ser mantidas ou não.

Caso seja identificado um cenário onde o retorno não supera o investimento realizado, a empresa precisa elaborar outras formas de alavancar o volume naquele cliente, seja a partir de um tipo de serviço ou mix de produtos diferenciados ou outras ações que viabilizem a sua manutenção no portfólio da empresa.

Um ponto interessante a ser observado é que, apesar de grande parte dos estudos realizados mostrar que as empresas contam com clientes que geram prejuízo, o cenário de eliminação destes implica em realocar os custos fixos, o que acaba reduzindo a margem de lucro obtida a partir daqueles que são lucrativos. Segundo Kaplan (2002), o fato de um cliente não ser lucrativo não significa que ele deva ser eliminado ou impelido a aceitar uma negociação que reduza o nível de satisfação dele mesmo.

Uma ferramenta automatizada pode fazer essa análise através de diversas simulações onde são retirados os clientes não-rentáveis e são calculadas as novas rentabilidades no novo cenário.

Este fato mostra que, apesar dessa metodologia de análise da rentabilidade dos clientes ser uma ótima ferramenta gerencial, deve estar sempre acompanhada de uma análise mais completa, que leva em consideração não apenas fatores diretos de contribuição com a margem, mas também indiretos e outras definições estratégica como presença no mercado, posicionamento da marca ou investimento em novos canais, entre outras. Alguns dos fatores que podem interferir na decisão de manter ou não um cliente no portfólio:

- Clientes novos ou em desenvolvimento, que apresentam potencial de compra e lucratividade futuro;

- Clientes que fornecem benefícios de aprendizado qualitativo, na medida em que a empresa aprende em como explorar um novo mercado, por exemplo;

- Clientes que são reconhecidos como líderes no mercado e que são fundamentais para consolidar uma estratégia de posicionamento;

- Clientes que respondem por grande parte do market share da empresa e que servem de alavanca para novos clientes ou negócios.

Por fim, todas as decisões e planos devem estar bem embasados e alinhados entre toda a liderança para que a empresa trabalhe de forma conjunta a atingir os mesmos objetivos. Ter bem definidos os responsáveis por manter o processo e por entregar as ações propostas é crucial para o sucesso do processo.

CONCLUSÕES

A análise de rentabilidade dos clientes é uma ferramenta indispensável para as empresas que possuem uma extensa carteira, em diversos canais, e com grande portfolio de produtos. O resultado deste processo fornece valiosa visibilidade e embasamento para tomadas de decisão, tanto operacionais quanto estratégicas.

Esta análise deve ser encarada como um processo de melhoria contínua, ou seja, suas etapas devem ser realizadas de acordo com a periodicidade definida, sempre levantando ao final de cada ciclo os aprendizados e oportunidades para que o processo nunca fique defasado e a empresa consiga responder seus principais questionamentos.

O cálculo das rentabilidades de cada um dos clientes é um importante produto do processo, porém é um produto intermediário. O objetivo final é analisar os resultados, definir o direcionamento estratégico e estabelecer planos de ação com responsáveis e duração definidos.

Além disso, sempre ao se fazer essa análise é importante considerar que o valor de cada cliente vai além da lucratividade que este leva à empresa. Clientes não lucrativos podem ter valor ao se analisar o retorno esperado para o futuro e/ou retornos gerados através de referências a partir desses para outros clientes, por exemplo.

É preciso reconhecer atualmente que as empresas podem obter maiores lucros por meio do conhecimento de que diferentes grupos de clientes têm comportamento, desejos e respostas aos esforços de marketing completamente diferentes uns dos outros. Não é necessário servir a todos da mesma maneira – muitos clientes custam muito para serem servidos e possuem baixo potencial para se tornarem lucrativos mesmo no longo prazo.

O entendimento das necessidades dos clientes do ponto de vista de produtos e serviços em conjunto com o entendimento dos custos, limitações e flexibilidades das próprias operações produtivas, logísticas e comerciais são fatores críticos para as companhias traçarem estratégias robustas e confiáveis de crescimento e de sucesso em seus mercados.

REFERÊNCIAS BIBLIOGRÁFICAS

ELIAS, N.; HILL, D. Customer Profitability Management. Institute of Management Accountants, 2010.

GUERREIRO, R.; MERSCHMANN, E.V.V.; BIO, S.R. Mensuração do custo para servir e análise de rentabilidade de cliente: uma aplicação em indústria de alimento no Brasil. R. Adm. Eletrônica, São Paulo, v.1, n.2, art.6, jul./dez. 2008.

KAPLAN; ROBERT, S.; NARAYANAN, V.G. Customer Profitability Measurement and Management. Harvard Business School Publishing Corporation, May 2001.

E.M. van Raaij et al. The implementation of customer profitability analysis: A case study. Industrial Marketing Management, 2003.

VICHROSKI, T.S.F.; PFITSCHER, E.D.; GALLON, A.V.; RICHARTZ, F. O valor real do cliente no processo de CRM e a Contabilidade: um estudo de caso em empresa do setor de varejo supermercadista. REGE, São Paulo – SP, Brasil, v. 17, n. 4, p. 471-488, out./dez. 2010.