A primeira parte deste artigo apresenta uma análise do cenário econômico, que condiciona o comportamento dos agentes integrantes da cadeia de suprimento de bens de consumo. Em seguida, serão discutidas as implicações das mudanças do ambiente competitivo em termos das necessidades dos supermercadistas, bem como do desempenho e da qualidade do serviço de distribuição praticados pela indústria. As análises que se seguem estão baseadas nos resultados da pesquisa Benchmark – Serviço ao Cliente, conduzida anualmente desde 1994 pelo Centro de Estudos em Logística – CEL/Coppead/UFRJ.

O ambiente econômico

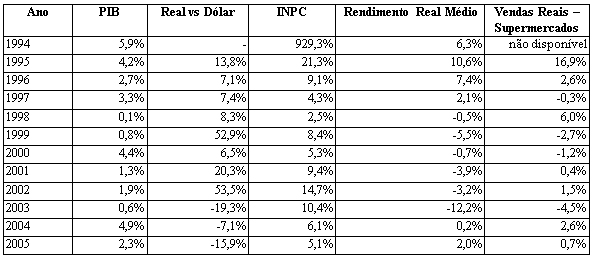

Apesar do crescimento de 2,3% da economia em 2005 não ter sido o previsto, foi um ano positivo para o bolso do trabalhador, que teve seu poder aquisitivo reforçado em 2,0%, acumulando um discreto aumento de 2,2% desde 2003 – último ano de uma série que apresentou queda de 23,7% dos rendimentos desde 1998 (ver Tabela 1).

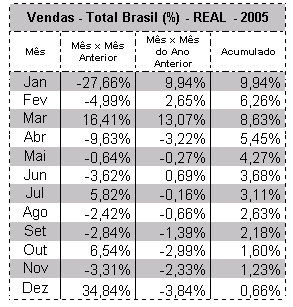

No entanto, a Tabela 1 demonstra que esta recuperação de poder aquisitivo não reverteu em maiores vendas dos supermercados. Parece que o clima de crise institucional que permeou o segundo semestre de 2005 fez com que o consumidor diminuísse sua propensão a gastar em bens de consumo. Na realidade, a Tabela 2 revela que as vendas do comércio em 2005 já vinham perdendo fôlego desde abril, com forte desaceleração no último trimestre, quando comparadas com o ano anterior.

|

| Tabela 1 – Evolução das taxas de crescimento do PIB brasileiro, taxa cambial, rendimento médio do pessoal ocupado, INPC e das vendas reais dos supermercados |

| Fonte: Conjuntura Econômica e Abras |

Outro ponto interessante é a evidência de que a inflação caiu em período de recuperação salarial. Ou seja, não está configurada como uma inflação de demanda, o que constitui um sinal promissor para que ocorra um crescimento sustentável da economia em futuro próximo.

Nesse sentido, caso os fundamentos da economia continuem saudáveis, pode-se esperar, apesar de 2006 ser um ano eleitoral, uma evolução positiva, tanto para a renda do consumidor quanto para as vendas do comércio supermercadista, que por seu turno deverá propagar-se ao longo da cadeia produtiva.

|

| Tabela 2 – Evolução das vendas mensais dos supermercados |

| Fonte: Abras |

O processo de decisão de compras do comércio

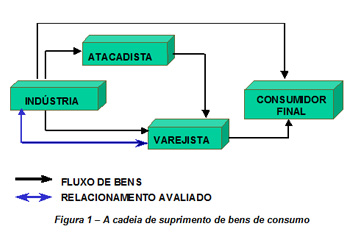

Esta seção abordará os impactos das mudanças do ambiente econômico nas relações comerciais entre os participantes da cadeia de suprimento de bens de consumo, conforme ilustrado na Figura 1.

|

| Figura 1 – A cadeia de suprimento de bens de consumo |

A Figura 1 apresenta a lógica do fluxo físico de bens entre a indústria e o consumidor, que pode ser feito diretamente, através de atacadista ou por meio de rede varejista. Este último caso consiste no foco da pesquisa realizada.

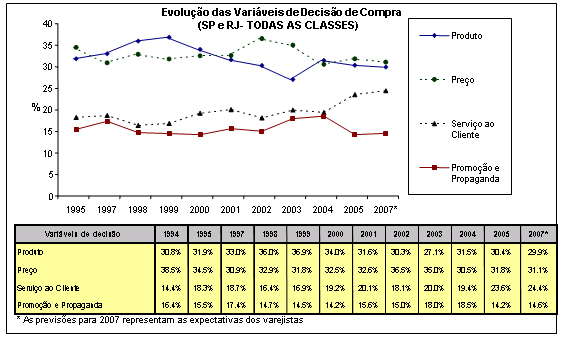

A Figura 2 mostra como a importância relativa das variáveis de decisão de compras1 do varejista foi se alterando ao longo do período considerado pela pesquisa.

É interessante citar que, ao cotejar as previsões obtidas na edição da pesquisa de 2004 com as atuais, houve mudanças de expectativas do comércio no que se refere ao seu processo de decisão de compras junto à indústria de bens de consumo. Os levantamentos de 2005 indicam que o comércio estará dando maior peso à variável serviço de distribuição física para os próximos anos do que foi previsto na edição anterior da pesquisa.

O que se verifica em 2005 é uma forte mudança nos requisitos que direcionam as relações comerciais entre o comercio varejista e a indústria de bens de consumo, notadamente nas variáveis serviço de distribuição física e promoção e propaganda.

Em suma, o comércio supermercadista está propondo que a indústria invista mais em aperfeiçoamento do seu processo logístico visando redução de custos, em detrimento de vantagens provenientes de campanhas de promoção e propaganda. Esta constatação está coerente com o quadro de desaceleração das vendas dos varejistas nos três últimos trimestres de 2005 (ver Tabela 2).

|

| Figura 2 – Evolução do Processo de Decisão de Compras do Comércio à Indústria |

É interessante constatar que o comércio sinaliza que este direcionamento deverá ser ainda mais enfatizado para os próximos anos, quando o serviço de distribuição das indústrias deverá alcançar 24,4% em importância na decisão do comércio. Portanto, a indústria que pretende elaborar uma estratégia de marketing vencedora deverá rever seus processos de distribuição física, visando a maior eficiência ao longo da cadeia de suprimento.

O nível de satisfação do comércio com o serviço de distribuição da indústria

Esta análise diz respeito ao nível de satisfação do comércio varejista com o desempenho das indústrias detentoras das melhores práticas, bem como daquelas com desempenho típico2, considerando as três principais dimensões do serviço de distribuição física, quais sejam: disponibilidade de produto3; consistência do prazo de entrega4 e tempo de ciclo do pedido5.

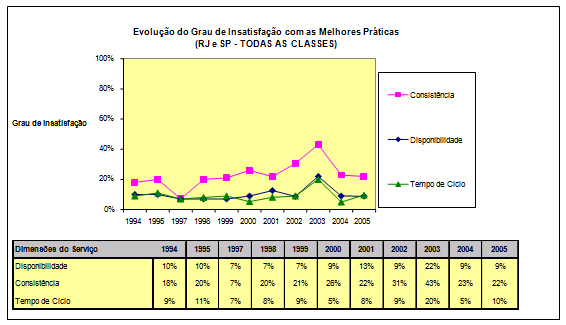

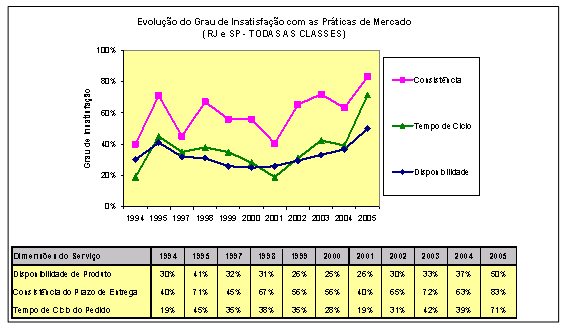

As Figuras 3 e 4 indicam, via de regra, que a partir de 2003 o comércio supermercadista tem estado mais satisfeito com o serviço de distribuição física de seus fornecedores detentores das melhores práticas, ao contrário do que ocorre com a indústria típica.

|

| Figura 3 – Evolução do Percentual de Varejistas Insatisfeitos com as Melhores Práticas da Indústria |

Na avaliação feita pelo comércio, o serviço de distribuição das

melhores práticas apresenta uma clara tendência de melhoria, após vários anos de crescente insatisfação com o seu desempenho. Desde 2003, o número de varejistas insatisfeitos como serviço de distribuição das melhores indústrias diminuiu praticamente pela metade.

No caminho inverso das melhores práticas, a indústria típica vem apresentando um forte aumento de insatisfeitos, notadamente a partir de 2001, após uma tendência de melhoria em período anterior.

|

| Figura 4 – Evolução do Percentual de Varejistas Insatisfeitos com as Práticas da Indústria |

Percebe-se, portanto, que as melhores práticas vêm recebendo um maior destaque na avaliação dos varejistas. Isto acontece em período de recuperação do ambiente econômico (ver Tabela 1), dando a entender que as indústrias detentoras das melhores práticas têm se aproveitado de sua maior capacidade de investimento, podendo assim responder de maneira mais efetiva à crescente valorização do serviço de distribuição por parte do varejo (ver Figura 2).

Nas seções seguintes, serão analisados os componentes que determinam o nível de satisfação do varejo com relação ao serviço de distribuição física6 da indústria, o nível de exigência do varejo e o desempenho da indústria.

O nível de exigência7 do varejo e o desempenho da indústria

A análise de desempenho do serviço de distribuição física da indústria faz mais sentido se considerado conjuntamente com o nível de exigência do varejista. Afinal, uma questão central a ser compreendida para se desenhar uma estratégia de serviços vencedora seria: Como atingir o nível de satisfação do cliente? Nesse sentido, esta seção abordará a evolução desses componentes que determinam o nível de satisfação, considerando cada uma das três principais dimensões do serviço de distribuição física.

Disponibilidade de Produto

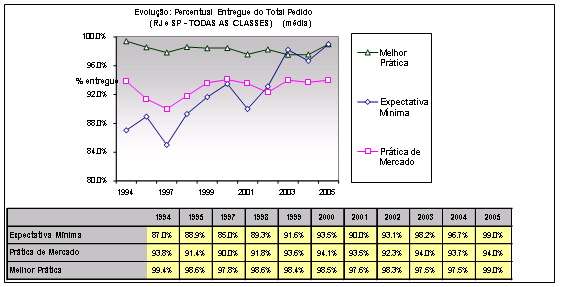

A expectativa mínima do comércio referente ao percentual entregue do total pedido atingiu o seu maior nível em toda a série histórica, conforme ilustrado na Figura 5. Atualmente, o comércio não se satisfaz com entregas que não compreendam pelo menos 99,0% do que foi originalmente pedido.

|

| Figura 5 – Evolução do Percentual Entregue do Total Pedido |

Por outro lado, tanto as melhores práticas como a indústria típica também apresentaram os melhores desempenhos históricos em termos de disponibilidade de produto. No entanto, no caso da indústria típica, esta melhoria não foi suficiente para atender ao maior nível de exigência do comércio, resultando na elevação do número de insatisfeitos (ver Figura 4). Já as indústrias detentoras das melhores práticas indicam estar mais em sintonia com o mercado, oferecendo níveis de serviço mais aderentes aos que são requeridos pelo comércio, o que tem implicado na forte tendência de redução de insatisfeitos desde 2003 (ver Figura 3).

É interessante observar, na Figura 5, uma certa convergência de desempenho ao logo de todo o período pesquisado. Nesse sentido, verifica-se que tem havido uma sensível redução de potencial de diferenciação nesta dimensão, ao considerar as indústrias que pretendem ser reconhecidas como de desempenho superior por parte do setor supermercadista.

Consistência do Prazo de Entrega

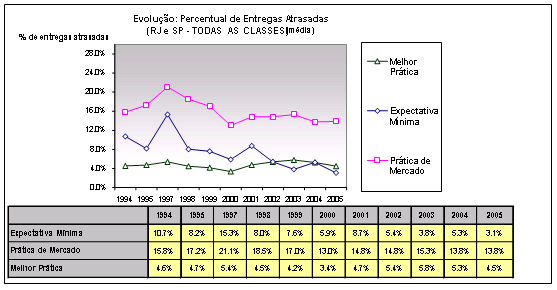

A Figura 6 ilustra também um significativo aumento de exigência por consistência do prazo de entrega no período da pesquisa, chegando ao seu maior nível em 2005. Atualmente, o varejista não tolera receber mais de 3,1% de entregas atrasadas.

|

| Figura 6 – Percentual de Entregas Atrasadas |

Com relação ao desempenho, enquanto a indústria típica manteve 13,8% de entregas atrasadas, as melhores práticas obtiveram níveis de serviço superiores ao ano anterior, entregando 4,5% dos pedidos com atrasos. Este aumento de desempenho das melhores práticas a partir de 2003 tem resultado em significativa redução de varejistas insatisfeitos (ver Figura 3). Por outro lado, a melhoria de desempenho da indústria típica não tem se mostrado suficiente para arrefecer a forte tendência de aumento de insatisfeitos dos últimos anos (ver Figura 4).

Neste caso, a diferença de desempenho em termos de atrasos nas entregas, entre as empresas industriais típicas e as melhores práticas, também tem sido reduzida ao longo de toda a série histórica. Percebe-se, portanto, que houve uma discreta convergência de desempenho da indústria como um todo.

Tempo de ciclo do pedido

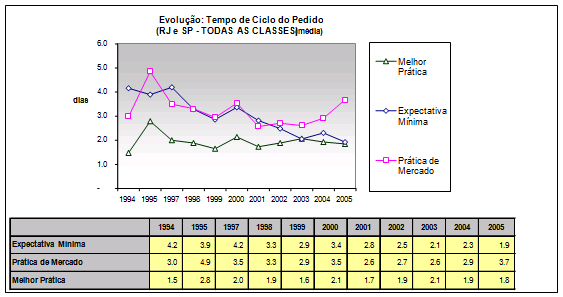

Assim como nas outras dimensões analisadas, o tempo máximo de entrega tolerado pelos varejistas chegou ao menor nível histórico. A Figura 7 indica que o tempo máximo de entrega do pedido não pode ser superior a 1,9 dia.

|

| Figura 7 – Tempo do Ciclo do Pedido |

Em termos de desempenho, as melhores práticas continuam a reduzir o prazo de entrega, o que por seu turno tem resultado na tendência de redução de varejistas insatisfeitos desde 2003 (ver Figura 3). Em contraste, a indústria típica apresentou um sensível aumento do tempo de entrega no mesmo período, piora esta que tem provocado o significativo aumento de insatisfeitos (ver Figura 4).

Esta dimensão, ao contrário das demais, apresenta uma clara oportunidade de diferenciação, visto que, desde de 2003, as melhores práticas e a indústria típica têm tido desempenhos fortemente divergentes.

CONCLUSÃO

O ritmo de recuperação da economia tem imprimido forte influência nas relações comerciais entre os supermercadistas e as indústrias de bens de consumo. Às indústrias cabe tirar proveito das oportunidades que surgirão destas mudanças em curso, sendo mais ágeis que a concorrência na adequação de suas estratégias de marketing para melhor atender aos requisitos de seus clientes supermercadistas.

As indústrias devem atentar para o fato de que o serviço de distribuição física está sendo crescentemente valorizado pelos supermercadistas, os quais se encontram significativamente insatisfeitos com o mesmo. Isto significa que existe uma oportunidade para o desenvolvimento de estratégia de marketing vencedora ao se dar mais ênfase aos aspectos relativos ao serviço de distribuição física.

Os resultados apresentados demonstram que existe uma forte tendência de aumento de exigência por melhor desempenho da indústria, considerando as três principais dimensões do serviço de distribuição física.

A análise dos resultados também demonstra que existe uma tendência de convergência de desempenho em duas das principais dimensões do serviço de distribuição física, notadamente disponibilidade de produto e consistência do tempo de entrega.

Nesse sentido, será que existe uma tendência de estas dimensões se tornarem cada vez mais qualificadoras, ou requisitos mínimos para a seleção dos fornecedores que pretendem servir a uma determinada rede varejista? Em caso afirmativo, é importante que as empresas passem a considerar, também, outras dimensões do serviço de distribuição física para a obtenção de diferencial competitivo, a um custo provavelmente mais atrativo. Melhorias se tornam mais caras a taxas crescentes à medida que se chega a níveis de excelência de desempenho operacional.

Por outro lado, a expressiva tendência de aumento de exigência por melhor desempenho da indústria reforça a necessidade de as empresas buscarem permanentemente o aperfeiçoamento do seu serviço de distribuição física. Os atuais níveis de insatisfação indicam de existe espaço para as empresas melhorarem sua capacidade de resposta visando atender aos níveis de desempenho demandado pelos supermercadistas.

Como mensagem final, é importante realçar que o esforço de pesquisa é fundamental para manter o negócio alinhado às reais necessidades de mercado. É a partir do monitoramento contínuo do ambiente competitivo que se podem identificar oportunidades para melhor atender ao cliente, antecipando e superando a concorrência.

BIBLIOGRAFIA

FLEURY, P.F., LAVALLE, C.R.. Avaliação do serviço de distribuição física: a relação entre a indústria de bens de consumo e o comércio atacadista e varejista. Gestão e Produção, vol. 4, nº 2, agosto 1997.

CHRISTOPHER, M.. Logistics and Supply Chain Management: strategies for reducing costs and improving service. Prentice Hall, 1998.

BOWERSOX, D.J., CLOSS, D.J.. Logística Empresarial: o processo de integração da cadeia de suprimento. Editora Atlas, 2001.

Notas:

1 – Solicitou-se aos entrevistados que distribuíssem cem pontos entre as quatro variáveis de decisão de compras consideradas (produto; preço; serviço ao cliente; promoção e propaganda). Uma maior pontuação indica maior relevância. O resultado indica o peso relativo dessas variáveis no processo de decisão de compras do comércio junto à indústria.

Com o objetivo de manter a compatibilidade dos dados, a análise que se segue só considera São Paulo e Rio de Janeiro, pois estes são os únicos mercados que foram objetos da pesquisa durante as dez etapas da mesma, entre 1994 e 2004. Os mercados de Recife, Curitiba e Belo Horizonte foram adicionados na segunda, terceira e quarta fases da pesquisa, respectivamente.

2 – As melhores práticas do mercado refletem o melhor desempenho entre os fornecedores e são, portanto, perseguidas como benchmark. O desempenho de uma empresa típica representa a prática de mercado entre os principais fornecedores da empresa pesquisada.

3 – Medida: média do percentual entregue do total do pedido.

4 – Medida: média do percentual total de pedidos que são entregues atrasados.

5 – Medida: média do tempo decorrido desde a retirada do pedido até a entrega do produto.

6 – Denominada na pesquisa como serviço ao cliente.

7 – O nível de exigência em questão refere-se à expectativa mínima de desempenho de serviço abaixo do qual o cliente se sente insatisfeito.