A indústria de operadores logísticos no Brasil é bastante recente. Pode-se mesmo afirmar que este é um fenômeno que começou a ganhar vulto apenas em 1994, a partir da estabilização econômica propiciada pelo plano real. O crescimento vem se dando tanto pelo surgimento de operadores genuinamente nacionais, quanto pela entrada no país de alguns dos mais importantes e conhecidos provedores globais.

Como em toda indústria nascente, o setor apresenta problemas e oportunidades. As oportunidades tem a ver com o enorme potencial do mercado brasileiro, conseqüência da privatização da infraestrutura de transportes, e da crescente adoção do conceito de logística integrada e Supply Chain Management pelas maiores empresas do país. Os problemas derivam da má qualidade da infraestrutura física, da inadequação do aparato regalório, da falta generalizada de padrões, do pouco conhecimento que se tem da indústria, e da conseqüente dificuldade das empresas contratantes para identificar e selecionar os operadores mais adequados às suas reais necessidades.

No caso específico da contratação de operadores logísticos, esta dificuldade se torna ainda mais aguda devido às inúmeras alternativas de atuação, incluindo dimensões tais como: tipos de serviços oferecidos; escopo geográfico de atuação; tipos de indústria atendidas; características dos ativos utilizados; e atividade de origem.

Em artigo anterior, Fleury e Ribeiro (2001), buscaram caracterizar os prestadores de serviços logísticos – PSLs, com base na literatura internacional. Questões como diferentes denominação dos PSLs, formatos de atuação, dimensões de segmentação, e problemas e oportunidades para o desenvolvimento da indústria foram abordados. Este trabalho dá prosseguimento ao artigo anterior buscando caracterizar os principais operadores logísticos atuando no Brasil, com base numa pesquisa de campo que buscou compara-los com os padrões descritos na literatura internacional.

Com o objetivo de estruturar o trabalho, a pesquisa de campo foi organizada em torno de uma pergunta principal, desdobrada em quatro perguntas operacionais. A pergunta principal, reflete o objetivo geral da pesquisa, ou seja: Como se caracteriza a indústria de operadores logísticos no Brasil? As perguntas operacionais detalham a pergunta principal, como indicado a seguir:

– Quais as características gerais das empresas pesquisadas?

– Quais os serviços oferecidos e os clientes atendidos?

– Qual a infraestrutura existente nas empresas?

– Quais as principais barreiras e oportunidades para o desenvolvimento da indústria no Brasil?

Para responder a estas perguntas foram entrevistados, pessoalmente, executivos pertencentes a 8 diferentes empresas, selecionadas a partir de uma amostra de conveniência, envolvendo os maiores e mais conhecidos operadores logísticos no Brasil. Um roteiro de entrevista, semi estruturado, baseado na revisão da literatura internacional, foi desenvolvido e utilizado durante as entrevistas. Considerando o método utilizado, os resultados desta pesquisa não podem ser generalizados para a indústria como um todo, permitindo no entanto fazer algumas proposições que poderão servir de orientação para pesquisas mais amplas, cujas amostras sejam representativa da indústria como um todo.

CARACTERÍSTICAS GERAIS DAS EMPRESAS ENTREVISTADAS

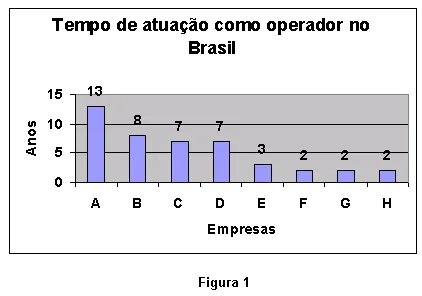

As empresas pesquisadas têm uma experiência relativamente pequena como operadores logísticos no Brasil, como pode ser visto na figura 1 a seguir.

|

O tempo médio de operação no país é de apenas cinco anos e meio, sendo que a mais antiga está no mercado há 13 anos, e as mais novas a apenas 2 anos. Tal fato era de se esperar, dado que o fenômeno dos operadores logísticos é relativamente recente no Brasil. Verifica-se, no entanto, que, na sua grande maioria, estas empresas já possuíam larga experiência como prestadoras de serviços logísticos especializados, ou mesmo como operadores em seus países de origem. Das 8 organizações pesquisadas, 4 se originaram de empresas de armazenagem, 3 de empresas de transporte, e uma de empresa de entrega expressa (courier). Quanto ao país de origem, 5 são empresas tipicamente nacionais, e 3 tiveram sua origem no exterior.

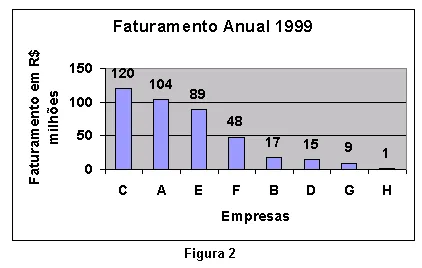

O faturamento médio das empresas foi de R$ 50 milhões em 1999, mas existem diferenças significativas entre as mesmas, como pode ser visto na figura 2 a seguir A maior delas obteve um faturamento de R$ 120 milhões, enquanto a menor faturou apenas R$ 1,0 milhão no mesmo ano. Estes dados, no entanto, merecem reparos, pois enquanto algumas empresas possuem uma divisão de “operador logístico” independente, com contabilidade separada da empresa de origem, outras combinam as novas atividades com as atividades antigas de prestador de serviços logísticos especializados. Apenas como exemplo, vale destacar que uma das empresas pesquisadas, que no ano de 1999 faturou apenas R$ 1,0 milhão como operador logístico no país, é uma das maiores empresas de courier do mundo, com forte atuação no Brasil, sendo que o faturamento de R$ 1 milhão não inclui as atividades de courier. Por outro lado, uma outra empresa que teve o maior faturamento dentre todas as 8 pesquisadas, no valor de R$ 120 milhões, tem uma parte substancial de sua receita proveniente das operações de transporte rodoviário.

|

Sob o ponto de vista do escopo geográfico, todas as empresas pesquisadas afirmam ter uma atuação de âmbito nacional, sendo que 4 possuem atuação internacional. Esta atuação internacional, se deve ao fato de que 3 das 4 empresas são subsidiária de grandes empresas internacionais, sendo que apenas uma tem origem nacional.

SERVIÇOS OFERTADOS E CLIENTES ATENDIDOS

A primeira característica que chama atenção em relação aos serviços é a variedade da oferta proporcionada pelas empresas. Todas, sem exceção, oferecem um mínimo de 7 diferentes tipos de serviços, ou seja, transporte rodoviário, transporte aéreo, armazenagem, logística integrada, gestão de informações logísticas, controle e pagamento de fretes, e documentação (ex. emissão de notas fiscais). Além disso, verifica-se que 6 das 8 empresas oferecem 21 diferentes tipos de serviços. Apesar desta ampla variedade, os serviços de transporte ferroviário e marítimo tem ofertas muito restritas. Apenas 2 empresas oferecem serviços de transporte ferroviário e 3 oferecem serviços de transporte marítimo. Isto parece refletir a distorção da matriz de transportes brasileira, totalmente dominada pelo modal rodoviário.

Também chama atenção a pequena oferta de serviços de consultoria voltados para o projeto de soluções logísticas para clientes potenciais. Apenas duas empresas oferecem este tipo de serviço. Isto significa uma oportunidade ainda pouco explorada no Brasil.

Usando como base a definição de operador logístico proposta anteriormente, ou seja, empresas com capacidade de executar e gerenciar, de forma integrada, pelo menos os serviços de transporte, armazenagem e controle de estoques, pode-se afirmar que, com uma única exceção, todas as 8 empresas se classificam como operadores logísticos.

Embora o número de serviços ofertados seja grande, a receita total das empresas é fortemente concentrada em um número limitado deles. Dentre os serviços com maior participação destacam-se o transporte e a armazenagem, citados por 7 dos 8 operadores como sendo os mais importantes em termos de contribuição para a receita. O terceiro serviço mais importante, o gerenciamento da cadeia de suprimentos, foi citado por apenas 3 operadores.

Este amplo conjunto de serviços é oferecido a um número limitado de clientes. Em média, os operadores pesquisados trabalham com cerca de 32 clientes, sendo que este número varia de um mínimo de 6 a um máximo de 70. Interessante notar que os dois operadores com menor número de clientes, ou seja, 6 e 8 clientes, respectivamente, são filiais de grandes operadores internacionais. Além de trabalharem com um número restrito de clientes, os operadores executam contratos de porte relativamente limitado. Apenas uma dentre as 8 empresas analisadas possui contrato superior a R$ 10 milhões. Isto parece ser um indicador de que os clientes estão contratando apenas partes limitadas do processo logístico com um determinado operador, ao invés de entregar toda ou grande parte da operação a um operador integrado.

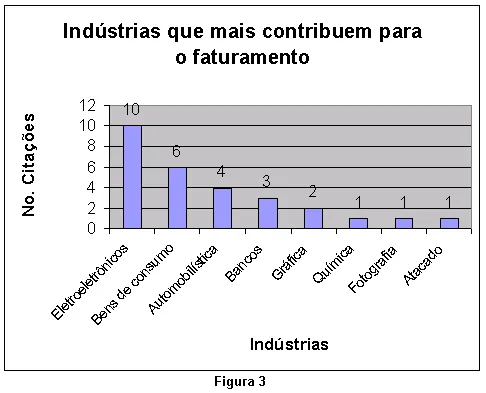

Mesmo nestas condições, verifica-se que o processo de negociação para o fechamento de um determinado contrato é razoavelmente longo, levando em média 5 meses, mas podendo variar entre 3 e 6 meses. Perguntados sobre a existência de algum critério de seletividade na decisão de fechar um contrato com um determinado cliente, 7 dos 8 operadores indicaram a sua capacitação em atender as necessidades do cliente como principal critério restritivo. Apenas uma empresa indicou o valor do contrato como sendo um fator restritivo para aceitação de um novo cliente. Uma outra informação interessante a respeito da política de seleção de clientes diz respeito à tendência à especialização em certas indústrias. Cinco dentre as 8 empresas afirmaram não ter uma política de especialização, enquanto as 3 restantes citaram as indústrias eletroeletrônica, incluindo computadores, bens de consumo, automobilística, bancária, gráfica e química como focos da especialização. Estas cinco indústrias são, juntamente com os setores, químico, fotográfico e atacadista, as que mais contribuem para o faturamento dos operadores logísticos como um todo, conforme pode ser visto na figura 3 a seguir.

|

Quando perguntados se haveria diferenças no tipo de serviço demandado, de acordo com a região geográfica, seis dos oito respondentes afirmaram que as exigências eram as mesmas, independente da região. Este resultado é influenciado pelo fato de que a grande maioria dos clientes das empresas pesquisadas possuem sede em São Paulo, fazendo com que suas exigências sejam estendidas para as demais regiões em que operam. Este fato indica uma falta visão a respeito do valor de uma política de segmentação dos serviços. O mesmo resultado ocorreu na tentativa de correlação da indústria do cliente com o tipo de serviço prestado. A grande maioria disse não haver nenhum tipo de relação e os que afirmaram haver, só conseguiram relacionar serviços diferenciados para algumas poucas indústrias. Um exemplo marcante da pouca atenção à questão da segmentação do serviço ocorre com o comércio eletrônico. Seis das oito empresas entrevistadas atendem clientes de e-commerce. No entanto, os serviços oferecidos a este canal são os mesmos daqueles proporcionados ao canal tradicional. Isto talvez se deva ao fato de que a participação deste segmento no faturamento total dos operadores ainda seja muito pequena, variando entre 2% e 4%.

INFRA-ESTRUTURA DISPONÍVEL NOS OPERADORES

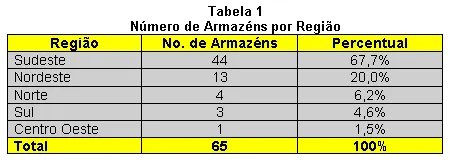

Todas as empresas entrevistadas possuem ou, no mínimo, operam frotas e/ou armazéns dedicados às suas operações. Todas também oferecerem recursos dedicados aos seus clientes, se necessário. No que diz respeito aos armazéns dos operadores, verifica-se uma forte concentração na região Sudeste, que abriga 44 armazéns, ou seja, cerca de 68% do total. Grande parte deles se encontra localizado no estado de São Paulo, que sozinho abriga 35 armazéns, ou seja, 54% do total. Isto corresponde a uma média de 4,4 armazéns por operador. A região Nordeste, com 13 armazéns, vem em segundo lugar, como pode ser observado na tabela 1 a seguir.

|

Quanto aos operadores, todos, sem exceção, possuem pelo menos 1 armazém na região Sudeste. Com relação às demais regiões, três operadores possuem armazém na região Nordeste, dois possuem na região Sul, um na região Centro Oeste, e um na região Norte.

Cinco das oito empresas entrevistadas possuem frota própria. A quantidade de veículos, no entanto, varia muito, de um mínimo de 7 veículos, a um máximo de 2.540. Mesmo possuindo ativos próprios, as empresas pesquisadas fazem uso intensivo da subcontratação de terceiros. Todas, sem exceção, terceirizam alguma parte de suas atividades. São várias as atividades terceirizadas, sendo que o transporte rodoviário, o transporte aéreo e as operações de courier, são total ou parcialmente terceirizados por todos os 8 operadores entrevistados. Outras atividades terceirizadas são o desenvolvimento de softwares, transporte marítimo, armazenagem, aplicações de internet, transporte ferroviário, aplicações de EDI. O transporte rodoviário, além de ser um dos poucos que todas as empresas pesquisadas, pelo menos em parte, terceirizam, é o que possui, invariavelmente, o maior número de terceiros homologados. Este número varia de 15 a 200.

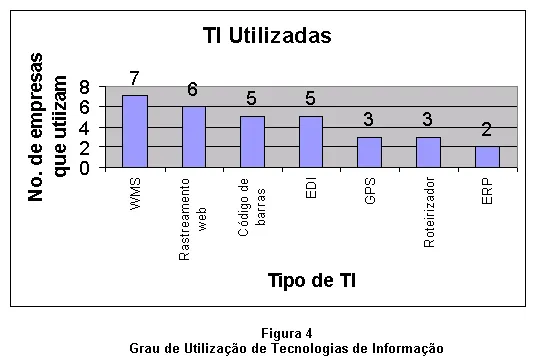

As respostas referentes ao uso de tecnologia de informação sugerem uma alta taxa de utilização de WMS na armazenagem, apesar da adoção do código de barras ainda não ser tão alto (está presente em somente 5 das 8 empresas pesquisadas). O acompanhamento de pedidos pela Internet já está sendo oferecido aos clientes, tanto de e-commerce, quanto do canal tradicional por 6 das 8 empresas analisadas. As respostas ao uso do EDI indicam que, apesar do crescimento do uso da Internet, este sistema ainda está sendo bastante utilizado. Cinco das empresas pesquisadas o possuem. Sistemas que dão suporte à frota parecem ainda não estar sendo adotados em larga escala. Somente 3 (três) empresas possuem GPS e/ou roteirizador. A figura 4 a seguir indica o grau de utilização das diferentes tecnologias de informação.

|

O número médio de funcionários é de 716, variando significativamente entre as empresas, de um mínimo de 250 a um máximo de 3.700. Sob o ponto de vista de nível de escolaridade, 8,00% possuem o 1o grau completo, 57,2% o 2o grau completo, 17,5% possuem curso superior completo, e 1,13% possuem pós-graduação.

Sete dos oito entrevistados afirmam que os profissionais de nível gerencial são recrutados dentro do próprio setor. Apenas 1 (uma) empresa afirmou recrutar nas Universidades, e também 1 (uma) afirmou recrutar junto a empresas de consultoria. Em pesquisa realizada por Lieb (1999) com 25 operadores logísticos norte-americanos, os entrevistados afirmaram recrutar 25% do pessoal de universidades e outros 25% do próprio setor.

Embora 17,5% da mão-de-obra possua pelo menos o curso superior completo, há um sentimento de deficiência na qualificação de pessoal, principalmente no que diz respeito ao nível técnico e gerencial. Tal sentimento talvez esteja associado à deficiência de formação e conhecimento em logística. Mais de 70% dos funcionários (este número variou de 50% a 90% entre as empresas) possuem formação em administração ou economia. Em terceiro lugar vem a engenharia com uma média de 10.5%, e cuja variação está entre 10% e 12%.

A existência de programas de treinamento não é uma regra geral nos operadores entrevistados, um fenômeno preocupante devido à pouca idade da indústria e às limitações de pessoal qualificado que ela enfrenta. No entanto, os que não possuem um programa de treinamento afirmaram financiar cursos eventuais, procurando sempre satisfazer as necessidades do empregado.

BARREIRAS E OPORTUNIDADES PARA DESENVOLVIMENTO DA INDÚSTRIA

A pressão por melhoria de performance foi considerado o fator que maior impacto tem causado no setor. No entanto, a pressão para redução de preços está muito próxima ao primeiro lugar, indicando que ambos são considerados igualmente importantes Esta situação coloca os operadores sobre forte pressão; reduzir custos e melhorar nível de serviço simultaneamente. A tendência ao aumento no número de serviços terceirizados, combinada com o crescimento do e-commerce, indicam um provável crescimento do mercado e uma maior valorização dos operadores.

Dentre as barreiras mencionadas, o alto valor e complexidade dos impostos, assim como as más condições da infraestrutura do país são as maiores preocupações das empresas entrevistadas. Sete das oito empresas citaram estes dois aspectos como barreiras ao desenvolvimento do setor no país. A deficiência de capacitação da mão de obra foi mencionada por 5 dos 8 entrevistados e representa uma dificuldade em atender aos níveis crescentes de exigência dos clientes. Metade das empresas pesquisadas mencionaram a falta de entendimento das diferenças entre operadores e transportadores, por parte dos clientes, como um dos problemas do setor. Esta confusão certamente contribui para o aumento da pressão por redução de preços. O pouco conhecimento de logística por parte dos clientes e a sazonalidade da demanda, foram duas outras barreiras citadas pelos operadores.

A melhoria da competência em TI é percebida como sendo a principal oportunidade para a melhoria de desempenho por parte dos operadores. Esta percepção está condizente com os investimentos em sistemas observados em quase todas as empresas. Parece ser uma resposta óbvia às maiores exigências de serviço e redução de custos. Ela permite expandir os serviços em certas situações, reduzir custos e melhorar serviços. O estabelecimento de alianças confirma a tendência já mencionada no referencial bibliográfico e parece ser uma conseqüência natural à pressão por aumento do número de serviços e aumento da demanda por serviços do setor.

O estabelecimento de parceria lidera como estratégia de crescimento das empresas entrevistadas, confirmando pesquisa apresentada no referencial teórico. Parece ser esta mais uma conseqüência da pressão por aumento do número e nível de serviço, em conjunto com a necessidade de redução de custos, que acaba por inibir o investimento em ativos.

A taxa de crescimento esperada das empresas é bastante elevada, variando de 0% a 100% para o próximo ano. Mais da metade dos executivos que responderam à pergunta acham que crescerão em torno de 20%. Ao serem perguntados sobre as oportunidades do mercado, sete dentre os oito entrevistados mencionaram o e-commerce. O gerenciamento da cadeia de suprimento (SCM) foi citado por duas empresas.

CONCLUSÃO

A análise dos resultados nos permite fazer uma série de proposições sobre as características da indústria de operadores logísticos no Brasil.

- A indústria de operadores logísticos no Brasil é bastante jovem e composta por empresas nacionais e estrangeiras originárias das atividades de transporte, armazenagem, e entrega expressa.

- Existe uma grande discrepância entre o porte dos operadores logísticos no Brasil e no Exterior.

- Os operadores logísticos no Brasil, oferecem uma ampla gama de tipos de serviços, mas poucos são aqueles que oferecem serviços de transporte ferroviário ou marítimo.

- O transporte e a armazenagem, atividades que deram origem à enorme maioria dos operadores, continuam sendo os serviços que mais contribuem para o faturamento dos mesmos.

- Os operadores logísticos brasileiros parecem não dar muita atenção às oportunidades de segmentação dos serviços, tanto por região quanto por indústria do cliente.

- No processo de contratação de operadores logísticos o nível de serviço funciona como qualificador e o preço como classificador.

- O mercado de operadores logísticos brasileiros é dominado por operadores híbridos, ou seja, operadores que possuem ativos, mas utilizam-se fortemente da subcontratação de terceiros

- Os operadores logísticos se encontram fortemente concentrados na região Sudeste do país, no que diz respeito a seus ativos logísticos.

- O aumento da competência em Tecnologia de Informação é percebida como a maior oportunidade para melhorar os serviços e reduzir os custos.

- Os operadores brasileiros parecem não dar atenção suficiente ao recrutamento e treinamento da mão de obra, principalmente de nível gerencial, apesar de considerarem a qualidade da mão de obra uma das principais barreiras para o desenvolvimento do setor.

- A necessidade de reduzir custos e melhorar o desempenho é um dos principais desafios a serem vencidos pelos operadores logísticos brasileiros.

- O sistema tributário e deficiências de infraestrutura do país, são as maiores barreiras para o desenvolvimento dos operadores logísticos no Brasil.

- O e-commerce e a oferta de serviços logísticos integrados são vistos como as maiores oportunidades para os operadores logísticos no futuro próximo.

NOTAS

- Conforme citado em NEW STUDY SAYS 3PL SERVICES KEEP GROWING. Purchasing. Junho, p.89-90. 1999.

BIBLIOGRAFIA

AFRICK, J. M; CALKINS, C.S. Does Asset Ownership Mean Better Service? Transportation & Distribution, Maio, p. 46-61. 1994.

BERGLUND, Magnus et al. Third-Party Logistics: Is There a Future? The International Journal of Logistics Management, v.10, n.1, p. 59-70. 1999.

BOYSON, Sandor et al. Managing Effective Third-Party Logistics Relationships: What Does It Take? Journal of Business Logistics, vol.20, n.1, p.23-35. 1999.

GARDNER, R. William; JOHNSON, C. Lee. Third-party Logistics in The Logistics Handbook, 954p. 1994.

KAO, Kant, YOUNG, Richard R., NOVICK, Judith A. Third Party Services in the Logistics of Global Firms. Logistics and Transportation Review, vol.29, n.4, p. 363-370. 1993.

LAARHOVEN, Peter Van; GRAHAM, Sharman. Logistics Alliances:The European Experience. The McKinsey Quartely, n. 1, p. 39-49, 1994. Disponível na INTERNET viahttp://mckinseyquartely.com/manuoper/loal94.asp. Arquivo consultado em 2000.

LIEB, Robert C., RANDALL, Hugh L. A Comparison of the User of Third-Party Logistics Services by Large American Manufactures, 1991, 1994 e 1995. Journal of Business Logistics, vol.17, n.1, p.55-62. 1996.

________; __________. 1997 Ceo Perspectives On The Current Status And Future Prospects Of The Third Party Logistics Industry In The US. Disponível na INTERNET via http://w.cba.neu.edu/~rlieb. Arquivo consultado em 2000.

________; __________. 1999 Ceo Perspectives On The Current Status And Future Prospects Of The Third Party Logistics Industry In The US. Disponível na INTERNET via http://w.cba.neu.edu/~rlieb. Arquivo consultado em 2000.

________. What’s the Future for Third-party Logistics? Supply Chain Management Review, v.2, n.1, p.71-79. 1998.

MULLER, E. J. More Top Guns of Third-Party Logistics. Distribution. Março, p.44-45. 1993.

NEW STUDY SAYS 3PL SERVICES KEEP GROWING. Purchasing. Junho, p.89-90. 1999.

SINK, Harry L., LANGLEY, John C. e GIBSON, Brian J. Buyer Observations of the US Third-Party Logistics Market. International Journal of Physical Distribution & Logistics Management, vol.26, n.3, p. 38-46. 1996.

_________, LANGLEY, C. John. A Managerial Framework for the Acquisition of Third-Party Logistics Services. Journal of Business Logistics, vol.18, n.2, p. 163-189. 1997.